Nota Importante: Com vista a contribuir para a melhor aplicação do Sistema de Normalização Contabilística para as Administrações Públicas (SNC-AP), a CNC entendeu divulgar um conjunto que questões que lhe têm sido recorrentemente apresentadas e que, pela sua importância, considera que são merecedoras de divulgação. Naturalmente que as respostas originais foram emitidas em relação a questões concretas descritas nos pedidos endereçados à CNC. Porém, e para divulgação nesta página, tais respostas foram objecto de adaptação a fim de garantir a necessária proteção de dados ou informações que, aliás, em nada acrescentariam à compreensão técnica das matérias.

Relativamente ao POCP e planos setoriais mantêm-se disponíveis para consulta as FAQ anteriormente divulgadas.

Por último, anote-se que as respostas a consultas aqui divulgadas, devem ser apreciadas tendo em conta a data em que foram produzidas e que as mesmas têm um carácter meramente informativo, não constituindo, em caso algum, um ato administrativo.

Orientações Técnicas - Setor Público - snc - ap

Orientação Técnica n.º

1 - Reconhecimento dos contratos de concessão de distribuição

de energia elétrica em baixa tensão (BT) celebrados

entre os municípios e a ERedes, S.A. (ex-EDP Distribuição,

S.A.) ![]()

Orientação Técnica n.º

2 - Apuramento de Caixa na "Conciliação entre

caixa e seus equivalentes e saldo de gerência" da Demonstração

dos Fluxos de Caixa ![]()

FAQ's - Questões Frequentes - Setor Público - snc - ap

|

Resumo

de FAQ's emitidas

|

|

|

FAQ

|

Tema

|

|

1

|

Contabilização orçamental do processamento

de vencimentos

|

|

2

|

Demonstração do desempenho orçamental

|

|

3

|

Subcontas de natureza

orçamental relativas a períodos futuros

|

|

4

|

Pedido de reposição

de dinheiros públicos

|

|

5

|

Conta 081 – Encerramento do Orçamento

|

|

6

|

Saldo de operações

de tesouraria no final do ano

|

|

7

|

Devolução de verbas

contabilizadas como operações de tesouraria

|

|

8

|

Fonte de financiamento

a utilizar na execução de despesa sujeita a reembolso comunitário

|

|

9

|

Tratamento contabilístico de restituição

de receita cobrada no(s) ano(s) anterior(es)

|

|

10

|

Âmbito de utilização da conta 04 Despesa

de períodos futuros

|

|

11

|

Âmbito de utilização da conta 0173-Recebimentos

diferidos

|

|

12

|

Liquidação e cobrança orçamental do saldo

da gerência anterior

|

|

13

|

Tratamento contabilístico das retenções

a fornecedores devido a situação tributária ou contributiva

não regularizada

|

|

14

|

Contabilização orçamental do IVA intracomunitário

não dedutível

|

|

15

|

Tratamento contabilístico do IVA autoliquidado

nas empreitadas

|

|

16

|

Contabilização orçamental de um bem recebido

como dação em pagamento

|

|

17

|

Contabilização orçamental das retenções

efetuadas no processamento de vencimentos – Primeiro ano

de aplicação do SNC-AP

|

|

18

|

Perímetro de consolidação de natureza orçamental

(NCP26) e de natureza financeira (NCP22)

|

|

19

|

Aplicação dos limites previstos no Regime

Simplificado do SNC-AP

|

|

20

|

Contabilização orçamental decorrente de

um acordo de recebimentos/pagamentos

|

|

21

|

Liquidações/obrigações de períodos futuros

|

|

22

|

Alteração orçamental permutativa

|

|

23

|

Criação de novas contas no Plano de Contas

Multidimensional (PCM) do SNC-AP

|

|

24

|

Direito de uso de um ativo numa transação

sem contraprestação

|

|

25

|

Atualização das quantias escrituradas dos

ativos fixos tangíveis totalmente depreciados na data de

transição para o SNC-AP

|

|

26

|

Adiantamentos efetuados a fornecedores

|

|

27

|

Momento do reconhecimento contabilístico

da obrigação orçamental

|

|

28

|

Tratamento contabilístico das retenções

a fornecedores para garantia

|

|

29

|

Suporte documental e tratamento contabilístico

da emissão e cobrança de receita repartida

|

|

30

|

Transferência de ativos entre entidades públicas

no âmbito de transações sem contraprestação

|

|

31

|

Classificação orçamental e financeira de contratos em regime de tarefa e avença |

|

32

|

Reconhecimento, no subsistema da Contabilidade Orçamental, de notas de crédito relativas a faturas pagas no ano anterior |

|

33

|

Restituições e reembolsos a transitar (emitidos e não totalmente pagos no mesmo ano) |

|

34

|

Aplicação do SNC-AP às EPRs |

|

35

|

Consolidação de Municípios com Serviços Municipalizados ou Intermunicipalizados na Contabilidade Orçamental e Financeira |

|

36

|

Reconhecimento dos bens de investimento em Serviços Municipalizados ou Intermunicipalizados |

|

37

|

Reconhecimento de imóveis cedidos |

|

38

|

Intervenções em propriedade alheia |

|

39

|

Reconhecimento de taxas pelas entidades da Administração Local |

|

40

|

Modelos de demonstrações financeiras e orçamentais |

|

41

|

Reconhecimento no subsistema da Contabilidade Financeira da devolução/entrega de saldos de gerência |

|

42

|

Transferências obtidas com condições decorrentes de acordos ou contratos |

|

43

|

Reconhecimento das participações em entidades não societárias nas contas individuais da investidora |

|

44

|

Atualização da vida útil dos edifícios e outras construções na transição para o SNC-AP |

|

45

|

Reconhecimento dos inventários estratégicos e dos bens a transferir/transferidos gratuitamente ou por um valor simbólico |

|

46

|

Apuramento das liquidações a transitar (saldo da conta 0154) |

|

47

|

Período de transição do normativo anterior para o SNC-AP |

|

48

|

Contabilização de contratos de computação na cloud |

|

49

|

Reconhecimento das transferências de capital obtidas consignadas a despesas com transferências de capital, ou seja, para investimentos que não os da própria entidade (entidades intermediárias) |

|

50

|

Liquidações e obrigações a considerar na Demonstração Consolidada de Direitos e Obrigações por Natureza |

|

51

|

Tratamento contabilístico e divulgações sobre concessões de serviços na perspetiva da concessionária |

|

52

|

Perímetro e método de consolidação do grupo autárquico |

|

53

|

Circunstâncias em que deve ser elaborado o Relato por Segmentos nos termos da NCP 25 |

|

54

|

Tratamento a dar ao IVA objeto de financiamento através do Orçamento do Estado no âmbito de aquisições PRR |

|

55

|

Reconhecimento da atribuição

de subsídios ou subvenções pecuniáias

não reembolsáveis a beneficiários

|

A escrituração no subsistema da contabilidade orçamental do SNC-AP relativo ao processamento de vencimentos e respetivos pagamentos é diferente do que se utiliza atualmente no âmbito do POCP e planos setoriais?

Resposta:

Sim. As retenções em remunerações auferidas que serão entregues a entidades terceiras (e.g. Autoridade Tributária e Aduaneira, Segurança Social, ADSE) deixaram de ser consideradas operações de tesouraria, com o objetivo de salvaguardar a imagem verdadeira e apropriada que as demonstrações orçamentais devem apresentar em relação à execução orçamental.

Nesse sentido, as obrigações são processadas pelos valores brutos, no quadro do processamento de remunerações. O pagamento total das obrigações será repartido pelo pagamento dos valores líquidos aos beneficiários das remunerações e pela entrega das retenções ou descontos às entidades beneficiárias.

O saldo da conta 0271- Obrigações processadas conjugado com o saldo da conta 0281-Pagamentos do período evidencia por natureza da despesa o montante retido na fonte que ainda não foi objeto de entrega às respetivas entidades credoras, devendo este montante ser consistente com o saldo da conta 24-Estado e outros entes públicos e outros terceiros aplicáveis, discriminado em função do tipo de entidade credora das retenções.

Assim, a despesa orçamental paga com natureza de “despesas com o pessoal”, será escriturada no subsistema da contabilidade orçamental do SNC-AP, nos momentos em que ocorrer a escrituração dos exfluxos de caixa no subsistema da contabilidade financeira.

O procedimento preconizado pela NCP 26 difere do que sucede atualmente com o POCP e planos setoriais em que a conta 252-Credores pela execução do orçamento é movimentada a débito e a crédito pelo montante dos vencimentos ilíquidos quando na realidade ocorre o pagamento dos vencimentos líquidos (a execução da despesa orçamental proporciona erradamente a leitura de que está tudo pago, mesmo existindo retenções na fonte por entregar), exigindo a leitura dos saldos de operações extraorçamentais para se apurar o montante das retenções na fonte que não foram ainda objeto de entrega às respetivas entidades credoras e cuja responsabilidade de pagamento impende sobre as entidades processadoras.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Como deve ser preenchida a linha Restituição do saldo operações Orçamentais constante da Demonstração do desempenho orçamental?

Resposta:

A linha da Demonstração de Desempenho Orçamental designada Restituição do saldo de operações orçamentais apresentará valor na circunstância em que a devolução do saldo da gerência anterior, por ter tido origem em fundos recebidos no(s) período(s) anterior(es) sujeitos a condições, seja contabilizada como restituição na classificação económica de receita 16.01.00, devendo para o efeito ser previamente objeto de inscrição, liquidação e cobrança. Assim, o valor devolvido será processado como abate ao saldo da gerência anterior transitado do período de relato anterior.

De forma simétrica, a linha relativa ao Recebimento do saldo devolvido por terceiras entidades é utilizada para reconhecer, na entidade beneficiária, os valores recebidos decorrentes das devoluções referidas no parágrafo anterior.

O montante inscrito na linha em referência permitirá justificar a diferença entre o montante apresentado como “Saldo de gerência anterior” de “Operações orçamentais” sinalizado por [1] na demonstração de desempenho orçamental do período “n” e o montante apresentado como “Saldo para a gerência seguinte” de “Operações orçamentais” sinalizado como [8] na demonstração de desempenho orçamental do período “n-1”, pois em regra estes montantes são coincidentes.

Nos casos em que a entrega de saldos de gerência transitados não configure situações sujeitas a condições, mas antes o cumprimento de uma determinação específica de natureza normativa ou despacho de entidade competente, essa entrega deverá ser suportada por um processo de despesa orçamental com natureza de transferências.

As entregas enquadráveis no parágrafo anterior serão reconhecidas como despesa paga, na classificação apropriada de transferências, na respetiva Demonstração de Desempenho Orçamental.

(Aprovada pelo CNCP em 22 de dezembro de 2020)

Versão de 09 de junho de 2020 disponível em

Versão de 07 de novembro de 2017 disponível em

As subcontas relativas a períodos futuros abrangem as faturas ou documentos equivalentes emitidos pela própria entidade com data prevista de recebimento em anos futuros à data de lançamento e no caso de faturas ou documentos equivalentes emitidos por terceiros com data de vencimento prevista em anos futuros à data de lançamento?

Resposta:

As liquidações com incidência em períodos futuros têm que ter correspondência no ativo da entidade, reconhecido na contabilidade financeira como ativos financeiros (contas a receber), pelo que devem estar enquadradas em contratos (ainda que implícitos) que, podendo ser assumidos no período corrente, preveem direitos a receber e recebimentos em períodos futuros, de acordo com datas de vencimento contratualizadas para exercícios futuros.

Por exemplo, se, relativamente às propinas de um dado ano letivo, a instituição assume, na nota de liquidação da propina anual, que há prestações para o ano seguinte, podendo indicar até as referências multibanco e o valor dessas prestações, assume-se que essas prestações relativas a N+1 foram contabilizadas no ano N, dado que preenchem o conceito de ativo financeiro, ao abrigo dos requisitos da NCP 18 – Instrumentos Financeiros, mas cujo recebimento ocorrerá em N+1 ou exercícios seguintes e, portanto, podem considerar-se, no ano N e na contabilidade orçamental como liquidações de períodos futuros.

Por outro lado, uma fatura registada contabilisticamente em N que não foi cobrada até ao final do ano N, mas que estava prevista como receita a cobrar em N, não constitui uma liquidação de exercícios futuros, mas sim uma liquidação a transitar, uma vez que o direito a receber e a receita são de N e não de anos seguintes.

Raciocínio equivalente deve ser estabelecido para as faturas e documentos equivalentes emitidos por terceiros, cuja data de vencimento esteja enquadrada em ano seguinte ao da data de lançamento do documento.

Note-se que as liquidações do período e de períodos futuros na receita são simétricas às obrigações do período e de períodos futuros na despesa (não em relação a compromissos).

No caso de ser rececionada uma fatura ou documento equivalente no final do ano “n”, com data de emissão desse momento (final do ano “n”) e com data de vencimento enquadrada no ano “n+1”, deve ser lançada no momento da receção (com data de lançamento coincidente com a data de emissão), portanto trata-se de uma dívida a terceiros assumida no ano “n” e escriturada nesse ano (não uma dívida assumida em “n+1”), devendo no final do ano integrar o saldo da conta 0273 Obrigações a transitar.

Em suma, a fatura de dezembro, emitida por terceiros nos termos legais, é compromisso e obrigação do ano, que segundo a data de vencimento poderá ser paga no ano seguinte.

As obrigações de períodos futuros exigem que seja reconhecida a totalidade do passivo na contabilidade financeira, para que o subsistema da contabilidade orçamental proporcione o escalonamento plurianual dos pagamentos. No momento do reconhecimento, o total do passivo no subsistema da contabilidade financeira deve ser igual ao total das obrigações (do período acrescido de períodos futuros) no subsistema da contabilidade orçamental, caso, por exemplo, de empréstimos contraídos, locações financeiras, acordos de pagamento e operações análogas.

Em suma, dir-se-á que a conta 027-Obrigações apresentará apenas as obrigações de curto prazo. As obrigações de médio e longo prazo deverão estar refletidas na conta 044-Despesa de períodos futuros-Obrigações.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Quando o organismo deteta a necessidade de pedir uma reposição a terceiros como deve ser tratada?

Resposta:

As reposições têm um tratamento específico na contabilidade orçamental. Assim, após a emissão da nota de débito pela entidade pública duas situações podem ocorrer:

- A pessoa singular ou coletiva procede à devolução do respetivo valor no mesmo período contabilístico em que foi efetuado o pagamento (indevido ou em excesso) por parte da entidade pública, então a devolução designa-se “reposição abatida aos pagamentos” (RAP) sendo contabilizada como correção à despesa paga;

- A pessoa singular ou coletiva procede à devolução do respetivo valor num período contabilístico posterior àquele em que foi efetuado o pagamento (indevido ou em excesso) por parte da entidade pública, caso em que a devolução se designa “reposição não abatida aos pagamentos” (RNAP), sendo contabilizada como receita cobrada, associando-se às contas da classe zero aplicáveis: capítulo 15 da classificação económica de receita aprovada pelo Decreto-Lei n.º 26/2002, de 14 de fevereiro.

Conforme dispõe a nota de enquadramento da conta 0291-RAP emitida, a movimentação da conta ocorre no momento da cobrança.

Assim sendo, a emissão de uma nota de débito não implica qualquer registo na contabilidade orçamental, pois o mesmo só irá ocorrer aquando da efetiva devolução a qual poderá constituir uma RAP ou RNAP, ou seja, o registo no subsistema da contabilidade orçamental do SNC-AP associado à emissão da nota de débito e do seu recebimento ocorrerá neste último momento, que é aquele em que se tem a certeza se a nota de débito deve ser tratada como RAP ou RNAP.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Questiona-se como deve ser tratado o saldo desta conta. Deve transitar para o período seguinte ou no processo de encerramento automático do ano, quando se procede à transferência de saldos para o ano seguinte, dá-se a indicação ao sistema para este saldo não transitar?

Resposta:

A conta 081-Encerramento do orçamento será usada no processo de encerramento da contabilidade orçamental, nos termos previstos no ponto 39 da NCP 26 – Contabilidade e Relato Orçamental, sendo movimentada por contrapartida das contas 012 Previsões corrigidas, 014 Previsões por liquidar, 022 Dotações corrigidas e 024 Dotações disponíveis, as quais ficarão saldadas. O saldo da conta 081 Encerramento do orçamento caduca com o ano, na medida em que o orçamento é anual, não transitando para o período contabilístico seguinte saldos de dotações orçamentais, pelo que o saldo da conta em referência também não deverá transitar.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Quando e de que forma se saldam as subcontas da conta 07-Operações de Tesouraria?

Resposta:

O saldo das operações de tesouraria é apurado

na "Demonstração de desempenho orçamental".

No final do ano debita-se a 072-Pagamentos por operações

de tesouraria por contrapartida da 071-Recebimentos por operações

de tesouraria, transitando para o período seguinte, nas subcontas

desta última, o saldo devedor remanescente.

As subcontas da conta "079 Conta refletida" obedecem, com as necessárias adaptações, ao processo de encerramento descrito anteriormente.

(Aprovada pelo CNCP em 28 de fevereiro de 2022)

Versão de 07 de novembro de 2017 disponível em

Como devem ser contabilisticamente tratadas as eventuais devoluções de operações de tesouraria?

Resposta:

No que concerne aos recebimentos de operações de tesouraria sempre que existir um erro no seu registo deverá proceder-se à sua correção através do estorno dos lançamentos efetuados. No que concerne a devolução de eventuais verbas arrecadadas deverá utilizar-se a respetiva subconta da 072-Pagamentos por operações de tesouraria.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Qual a fonte de financiamento a utilizar na execução de despesa que era suposto ter financiamento comunitária, uma vez que funciona mediante reembolso?

Resposta:

A fonte de financiamento para as entidades integradas na Administração Local só deve ser indicada no momento do pagamento. Portanto, não é aplicável na fase do orçamento, sem prejuízo do plano plurianual de investimentos indicar a distribuição por fontes de financiamento da cobertura financeira prevista da despesa de investimento. A eventual alteração das fontes de financiamento da despesa prevista neste mapa deverá ser considerada uma alteração do mapa em questão e não uma alteração ao orçamento. A entidade no momento do pagamento deve indicar a fonte de financiamento que efetivamente deu cobertura à despesa, mesmo que fosse suposto a despesa ser financiada por fundos comunitários e não foi devido ao financiamento mediante sistema de reembolso. Igualmente, em momento posterior, após reembolso comunitário, pode ser indicada a fonte de financiamento comunitária para dar cobertura a despesa que era suposto serem cobertas por receitas próprias, por exemplo.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Como deve ser tratado contabilisticamente a restituição de receita no ano “n” que foi cobrada em “n-1”?

Resposta:

A NCP 26 - Contabilidade e Relato Orçamental prevê o tratamento contabilístico a dar aos reembolsos e restituições, sendo que, conforme decorre das notas explicativas das contas 0181 — Reembolsos e restituições emitidos e 0182 — Reembolsos e restituições pagos, os mesmos são sempre tratados por abate à receita e não através da despesa.

No caso de pagamento no ano N de reembolsos ou restituições de receita liquidada e cobrada no ano N-1, debitar-se-á a conta 0182 — Reembolsos e restituições pagos pelo pagamento do reembolso ou da restituição, previamente emitidos, por contrapartida da conta 0172 Recebimentos de períodos findos.

De facto, isso poderá originar uma receita líquida negativa, significando que no ano em apreço, à data da restituição, na classificação económica da receita em causa o valor das restituições é superior ao valor da cobrança.

Em resumo, independentemente do ano da cobrança, os reembolsos e restituições ocorrem sempre por abate à receita, podendo ocorrer a situação de determinada rubrica de receita apresentar um valor negativo, significando que os reembolsos ou restituições foram superiores à cobrança verificada no ano em curso, podendo esta última até ser nula.

(Aprovada pelo CNCP em 07 de novembro de 2017)

As contas 041 e 042 são movimentadas por todos os compromissos assumidos para anos futuros (deem ou não origem a obrigações a pagar em anos futuros) ou apenas pelos compromissos assumidos para anos futuros que ainda não geraram obrigações a pagar em anos futuros, dado que essas estarão contempladas nas contas 043 e 044?

Resposta:

As contas 041 e 042 são movimentadas por todos os compromissos assumidos com incidência em anos futuros.

As obrigações em períodos futuros, ou seja, contas a pagar reconhecidas no período corrente no subsistema de contabilidade financeira, mas com efeitos de tesouraria futuros, ao nível da contabilidade orçamental, são registadas nas contas 043-Compromissos com obrigação e 044-Obrigações, sendo que previamente terá que ser reconhecido nas contas 041-Orçamento e 042-Compromissos assumidos, os valores dos compromissos respetivos.

Assim sendo, para reconhecer uma obrigação de anos futuros a entidade deverá proceder ao débito da conta 041 por contrapartida da 042 e de seguida ao débito da 043 por contrapartida da conta 044.

Os compromissos com efeitos de tesouraria (pagamentos) futuros são registados apenas nas contas 041-Orçamento e 042-Compromissos assumidos.

Assim, as operações que somente impliquem o registo de um compromisso na contabilidade orçamental, e que não implicam o reconhecimento de um passivo na contabilidade financeira (conta a pagar), sendo que esse compromisso tem efeitos de tesouraria (pagamentos) para além do período em que é assumido, levam a que esses efeitos de tesouraria futuros sejam expressos nas contas 041 e 042, acima referidas.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Relativamente à conta 0173-Recebimentos diferidos, esta deve ser utilizada por todas as entidades públicas beneficiárias de rendimentos sujeitos a retenção na fonte efetuadas por terceiros?

Resposta:

Em atualização

A liquidação e cobrança do saldo da gerência anterior não implica a duplicação do valor na “Demonstração do Desempenho Orçamental”, dado que o saldo da gerência seguinte é calculado pela soma do saldo da gerência anterior com a receita cobrada deduzida da despesa paga?

Resposta:

O movimento de liquidação e cobrança do saldo de gerência não deve ser refletido na demonstração de desempenho orçamental ao nível dos recebimentos. No layout deste mapa está contemplado um campo próprio para o saldo de gerência anterior. No entanto, o mesmo deve constar na demonstração de execução orçamental da receita, nos termos do modelo definido pela NCP 26.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Considerando que as operações de tesouraria referente a descontos e retenções em vencimentos passam a ser contabilizados como orçamentais, coloca-se a questão sobre o tratamento contabilístico a adotar no caso das retenções efetuadas a fornecedores quando estes não apresentem em tempo útil a declaração de situação contributiva regularizada ou o acesso a consulta, por exemplo. Será contabilizado como operações de tesouraria ou orçamental?

Resposta:

As retenções (penhoras) para a AT, segurança social, tribunais, solicitadores, das dívidas contraídas por trabalhadores em funções públicas e fornecedores deixam de ser consideradas em SNC-AP operações de tesouraria e passam a ser consideradas como orçamentais, ficando o valor registado como obrigação até ser efetivamente pago.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Como deve ser contabilizado orçamentalmente (NCP26) o IVA intracomunitário não dedutível. Deve o valor do imposto ser acrescido no momento da criação do cabimento e do compromisso, originando duas obrigações, uma ao fornecedor e outra ao Estado?

Resposta:

O tratamento do IVA em termos orçamentais está definido na Circular, Série A, n.º 1345, da Direção-Geral do Orçamento.

O presente esclarecimento não abrange o enquadramento fiscal do IVA, matéria da competência da Autoridade Tributária e Aduaneira.

A situação exposta leva a que tenham de se considerar dois aspetos:

1. A fatura do fornecedor que suporta o registo da obrigação da contabilidade orçamental, sendo que o cabimento e o compromisso devem ter em conta o valor a pagar ao fornecedor, não considerando o IVA;

2. O IVA liquidado e não dedutível. Este terá de ser incluído na respetiva declaração periódica e é o resultado desta que permite verificar se resulta uma receita ou uma despesa no apuramento do IVA. Nesse sentido, se da declaração periódica resultar um IVA a pagar, regista-se a sua entrega ao Estado em classificação económica de despesa 06.02.03 – Outras; se resultar da declaração periódica um IVA a recuperar e for solicitado o seu reembolso, a classificação económica da receita a considerar é a 08.01.99 – Outras.

(Aprovada pelo CNCP em 07 de novembro de 2017)

No caso em que as empreitadas têm IVA autoliquidado este não deve ser considerado como despesa na empreitada? Deve dar origem a um gasto com impostos? A NCP 5 refere que o valor do ativo deve incluir todos os custos para a sua produção e/ou aquisição, incluindo os impostos não dedutíveis. Devemos considerar um gasto com empreitada na classe 4 Investimentos na contabilidade financeira e uma despesa com impostos na contabilidade orçamental? Não era suposto terem ambas a mesma natureza?

Resposta:

A mensuração do custo no reconhecimento inicial, nos termos da Norma de Contabilidade Pública 5–Ativos Fixos Tangíveis, não pode ser transposta para o reconhecimento das despesas por natureza na contabilidade orçamental.

Assim, como é referido na própria questão, os impostos não dedutíveis integram o custo de um bem do ativo fixo tangível.

Ao nível da contabilidade orçamental, deve ter-se em consideração o esclarecimento prestado na questão anterior e o tratamento do IVA que está previsto na Circular 1345 da Direção-Geral do Orçamento.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Um bem recebido como dação em pagamento por um município para liquidação de um valor a receber de um cliente deverá ter reflexo na execução orçamental da receita?

Resposta:

Conforme consta da NCP 26, Recebimentos são influxos de caixa ou entradas em espécie no património da entidade, devendo neste último caso a entidade reconhecer um influxo de caixa pela regularização da dívida e, simultaneamente, um exfluxo de caixa no valor da dívida pela aquisição virtual do bem.

Assim sendo, quando a entidade recebe um bem como dação em pagamento, orçamentalmente deverá registar o recebimento do montante em dívida, como se o tivesse efetivamente arrecadado e também uma despesa, pelo mesmo valor, com a aquisição do bem que foi recebido.

(Aprovada pelo CNCP em 07 de novembro de 2017)

O saldo de tesouraria apurado atualmente inclui retenções de quotizações sociais e outras decorrentes do processamento de vencimentos que em SNC-AP deixam de incluir o saldo de tesouraria. No primeiro ano de aplicação do SNC-AP como devem ser tratados estes saldos?

Resposta:

O saldo inicial de operações de tesouraria no primeiro ano de aplicação do SNC-AP será igual ao saldo de operações de tesouraria apurado no âmbito do POCP ou plano setorial.

De facto, no âmbito do SNC-AP as retenções deixam de ser tratadas como operações de tesouraria e passam a constar como contas por pagar até ao seu pagamento efetivo.

Assim sendo, desde o primeiro momento da adoção do SNC-AP que as mesmas deixarão de ser consideradas como operações de tesouraria. A única exceção é para o saldo de operações de tesouraria que transite do ano anterior, que continuará a ser considerado como operações de tesouraria até ao seu efetivo pagamento.

Este procedimento excecional justifica-se porque as referidas quantias serão consideradas despesa orçamental em dezembro de 2017 aquando do pagamento dos valores líquidos que lhes estejam associados e não podem voltar a ser consideradas como despesa orçamental quando ocorrer o exfluxo de caixa de entrega às respetivas entidades credoras em 2018.

Para o efeito deverão ser utilizadas as seguintes contas: 0716 – Retenções – Transição para o SNC-AP e 0726 – Retenções – Transição para o SNC-AP (as quais só vigoram para o ano de 2018).

A conta 0716 deverá ser debitada pelas quantias retidas existentes à data de 31 de dezembro de 2017, por contrapartida da 0791 – Recebimentos por operações de tesouraria.

A conta 0726 deverá ser creditada por contrapartida da conta 0792 – Pagamentos por operações de tesouraria aquando da entrega às respetivas entidades credoras.

(Aprovada pelo CNCP em 07 de novembro de 2017)

As entidades incluídas no perímetro de consolidação orçamental podem ser diferentes das que constam do perímetro de consolidação financeira, dado que o perímetro de consolidação da NCP26 – Contabilidade e Relato Orçamental é mais restrito do que o da NCP22 – Demonstrações Financeiras Consolidadas pois está limitado às entidades reclassificadas pelo INE? São neste caso apresentadas duas prestações de contas consolidadas diferentes?

Resposta:

As demonstrações consolidadas orçamentais e financeiras terão

de facto perímetros diferentes. Não obstante não se tratará

de duas prestações de contas consolidadas diferentes, mas sim

de mapas distintos na mesma prestação de contas consolidada. Assim

sendo, aquando da apresentação da prestação de contas consolidadas

os Municípios, por exemplo, apresentarão os mapas orçamentais

com o perímetro orçamental, que no limite poderá corresponder

apenas à entidade consolidante, e os mapas financeiros com

o perímetro de controlo.

Em resultado dos diferentes perímetros, o saldo de caixa

e seus equivalentes não corresponderá ao saldo de

gerência, pelo que se recomenda a divulgação,

em nota anexa às demonstrações financeiras

consolidadas, da identificação dos dois perímetros,

bem como da conciliação daqueles saldos.

(Aprovada pelo CNCP em 31 de maio de 2022)

Versão de 07 de novembro de 2017 disponível em

A aplicação do regime simplificado para micros e pequenas entidades está dependente da despesa orçamental paga dos últimos dois anos. Como deve ser entendido o limite à despesa global de 1 milhão de euros (micro entidades) e 5 milhões de euros (pequenas entidades)?

Resposta:

Os valores a considerar são anuais e a observação dos limites tem que verificar-se durante dois anos consecutivos. Isto é:

- Pequena Entidade é aquela que durante dois anos consecutivos registou um montante global anual de despesa orçamental paga superior a 1 milhão e inferior a 5 milhões de euros;

- Microentidade é aquela que durante dois anos consecutivos registou um montante global anual de despesa orçamental paga inferior a 1 milhão de euros.

Pode colocar-se a questão, na transição, de entidades que apenas num dos anos tenham observado estes limites. Sem prejuízo de as entidades poderem sempre optar por um normativo mais exigente do que aquele em que eventualmente se enquadrem, é entendimento da CNC que, para efeitos de transição, quando nos últimos dois anos, um ano estiver acima do limiar e no outro abaixo, a entidade poderá optar pelo regime que lhe parecer mais adequado.

Por forma a evitar alterações constantes de regime nos casos fronteira (por exemplo, uma entidade cuja despesa orçamental paga esteja sempre no limiar superior dos limites (1 milhão ou 5 milhões), a entidade deve optar pelo regime que mais estabilidade dá ao relato tendo em conta as previsões dos orçamentos dos anos seguintes.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Quais os registos contabilísticos a efetuar no subsistema orçamental quando, por exemplo, o município para recuperar um valor a receber de habitação social realiza um acordo de pagamentos com o inquilino?

Resposta:

Se o acordo implicar o recebimento a mais de 12 meses, deverá anular em parte as liquidações transitadas, pois já não serão liquidações do ano e deverá registar também receita de períodos futuros, nomeadamente na conta 032, já que deixará de ter apenas um ativo corrente e passará a ter também um ativo não corrente no valor que seja para receber a mais de um ano.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Se um município atribuir a uma freguesia um subsídio corrente por três anos para que esta desenvolva um conjunto específico de atividades deve no subsistema da contabilidade orçamental o município registar o compromisso do ano referente ao valor a transferir no próprio ano e em compromissos de anos futuros o valor dos restantes dois anos e a freguesia registar na rubrica 03 receita de períodos futuros o valor a receber nos próximos dois anos?

Resposta:

A resposta concreta a esta questão dependerá dos compromissos contratuais assumidos. Contudo, esclarece-se que a freguesia só deverá registar como receita de períodos futuros se do lado do município esse contrato refletir obrigações de anos futuros e não compromissos de anos futuros.

O município só pode registar nas contas de obrigações de anos futuros caso tenha reconhecido um passivo (conta a pagar) na contabilidade financeira.

No entanto, a situação descrita, sem prejuízo da necessidade de uma análise concreta dos termos e condições do protocolo, sugere que o registo da obrigação por parte do município só vá ocorrendo à medida que a freguesia desenvolva as atividades no âmbito do protocolo.

(Aprovada pelo CNCP em 07 de novembro de 2017)

A norma 26 refere que quando a receita é superior ao orçamento, se deverá fazer uma alteração orçamental. Essa alteração deve ser feita sempre que ocorre um desfasamento ou somente no final do ano, quando se apurar que o global da receita é superior ao orçado? A despesa pode ser reforçada em simultâneo com esse aumento de receita? A contabilização é por conta de crédito especial?

Resposta:

Esclarece-se que o referido na norma 26 pretende evitar a existência de execuções acima de 100% em determinadas receitas, quando existam outras com execução baixa, devendo nesse caso serem efetuadas alterações orçamentais permutativas, mas poderá acontecer, quando o orçamento da receita está globalmente acima dos 100%, que não seja possível fazer essas alterações.

No que concerne ao reforço da despesa, acaso a mesma seja efetuada por contrapartida de um excesso de receita já arrecadado, estar-se-á de facto perante um crédito especial.

Neste âmbito chama-se a atenção para o facto de que o ponto 8.3.1. do POCAL se mantém em vigor e a menos que se esteja perante uma receita consignada ou produto de empréstimos, a inscrição desse crédito especial traduz uma revisão ao orçamento, que teria que ser aprovada pela Assembleia Municipal.

(Aprovada pelo CNCP em 07 de novembro de 2017)

Pode uma entidade, no âmbito da elaboração do seu plano de contas, criar contas não previstas no Plano de Contas do SNC-AP aprovado pelo Decreto-Lei n.º 192/2015, de 11 de setembro e constante do respetivo Anexo III?

Resposta:

O plano de contas do SNC-AP aprovado pelo Decreto-Lei n.º 192/2015, de 11 de setembro e constante do respetivo Anexo III, constitui o referencial de normalização para a elaboração da Conta Geral do Estado e para os sucessivos níveis de consolidação de contas das entidades públicas.

A criação de novas contas, utilizando designadamente para o efeito os intervalos com reticências constantes do Plano, só pode ser feita pela Comissão de Normalização Contabilística (CNC), tendo em consideração a materialidade e relevância da respetiva temática, bem como assegurar a comparabilidade da informação financeira. As novas contas criadas têm imediato reflexo no Plano de Contas Central (PCC) que constitui o referencial atualizado do plano de contas do SNC-AP, estando o mesmo disponível no sítio da Unidade de Implementação da Lei de Enquadramento Orçamental. Deste modo, o PCC ou outros planos como, por exemplo, o da DGAL, são hierarquicamente dependentes do PCM, ou seja:

1º Nível: PCM (Plano de Contas Multidimensional)

Compete unicamente à CNC criar contas no PCM (recorrendo às reticências).

2º Nível: PCC (Plano de Contas Central)

O PCC, da responsabilidade da UniLEO, é uma desagregação de contas do PCM.

3º Nível: PCCSAL (Plano de Contas Central para as entidades da administração local) - DGAL

O PCCSAL é uma desagregação do PCC. A desagregação é livre para as entidades locais apenas ao nível das contas que foram desagregadas pela DGAL (desagregação de desagregação da DGAL).

A desagregação do PCC (3.º Nível) por outras entidades apenas é livre ao nível das entidades responsáveis por subsetores e para as entidades que não estejam sujeitas a nenhum subsetor (e.g., ACSS).

Em resumo, uma alteração do PCM implica a alteração do PCC e subsequentemente do PCCSAL e equivalentes. Uma alteração do PCC ou do PCCSAL não tem influência para cima, já que terá sempre que respeitar os planos hierarquicamente superiores.

A consideração das especificidades da atividade de cada entidade deverá, numa primeira instância, ser refletida no respetivo plano de contas da entidade através da criação de níveis de desagregação das contas constantes do PCC ou PCCSAL e equivalentes.

Contudo, se a solução preconizada no parágrafo anterior não se mostrar viável, excecionalmente a Comissão de Normalização Contabilística poderá, no quadro duma solicitação específica por uma entidade pública, ponderar a eventual criação de novas contas no PCM relativas a temáticas que pela sua materialidade e relevância no quadro das Administrações Públicas o justifiquem.

(Aprovada pelo CNCP em 19 de dezembro de 2017)

Um bem cedido a título gratuito, em regime de comodato ou semelhante por um determinado período de anos a uma entidade não lucrativa, com o fim de permitir que essa entidade desenvolva a sua atividade social, deverá ser desreconhecido do imobilizado (assumindo que os anos do comodato são superiores ou idênticos à vida útil do bem) ou reconhecida imparidade?

Resposta:

A questão aborda o princípio da substância sobre a forma no reconhecimento dos ativos e o impacto da cedência de uso de um ativo fixo por protocolo, contrato ou outro.

Conforme surge no ponto 1.2 da estrutura conceptual do SNC-AP “Para reconhecer um ativo, uma entidade pública tem que dispor do controlo sobre o recurso, o qual implica:

a) A capacidade para utilizar o potencial de serviço ou os benefícios económicos provenientes do recurso em causa; ou,

b) A capacidade da entidade pública em determinar a natureza e forma de utilização que outras entidades fazem dos benefícios originados pelo recurso.”

O parágrafo 94 depois densifica alguns indicadores da existência de controlo, que deverão ser utilizados na análise em causa.

O parágrafo 10 da NCP 5 por sua vez dispõe que “O custo de um bem do ativo fixo tangível deve ser reconhecido como ativo se, e apenas se:

(a) For provável que fluirão para a entidade benefícios económicos futuros ou potencial de serviço associados ao bem; e

(b) O custo ou o justo valor do bem puder ser mensurado com fiabilidade.”

Assim, haverá que analisar o protocolo, o contrato ou outro, no sentido de se perceber se existem cláusulas que indiquem que a entidade determina a natureza e a forma de utilização do bem, nomeadamente a capacidade de, no caso de cedência de uso do ativo, a entidade que recebe o direito para prestar um determinado serviço tiver que o devolver (quando o serviço é descontinuado ou suspenso, ou se a entidade cedente pretender dar-lhe outro uso).

Nesse caso, estar-se-á perante uma situação em que, não obstante a utilização do ativo por parte de terceiros, o controlo mantém-se efetivamente na entidade titular do direito de propriedade, que está apenas a escolher prosseguir as suas competências por intermédio de uma entidade terceira e não diretamente e deve continuar a ser reconhecido como um ativo seu, o que acontece na maioria das situações.

No que concerne ao reconhecimento de imparidade, a cessão do ativo nos termos expostos não constitui por si só um indício de imparidade. A imparidade, após a verificação dos indícios enunciados na NCP 9, implica o apuramento de uma quantia recuperável de serviço (ativos não geradores de caixa), ou de uma quantia recuperável (ativos geradores de caixa) inferior à quantia escriturada, sendo o montante da imparidade precisamente a diferença entre uma das quantias recuperáveis e a quantia escriturada.

(Aprovada pelo CNCP em 19 de dezembro de 2017)

As quantias escrituradas dos bens do ativo fixo tangível totalmente depreciados podem ser atualizadas na data de transição para o SNC-AP?

Resposta:

Com vista a obter a imagem verdadeira e apropriada do balanço de abertura, e de forma excecional, as entidades públicas podem reverter depreciações acumuladas de bens que se encontrem totalmente depreciados, e que estejam em funcionamento, por contrapartida da conta 564 Ajustamentos de transição. Este procedimento contabilístico está sujeito às seguintes condições:

- a revisão da vida útil deve ser baseada nos critérios previstos no parágrafo 51 da NCP 5: “51 — Os benefícios económicos futuros ou potencial de serviço incorporados num bem do ativo fixo tangível são consumidos pela entidade principalmente através do seu uso. Porém, outros fatores tais como a obsolescência técnica ou comercial e o desgaste enquanto um ativo permanece ocioso, originam a diminuição dos benefícios económicos ou potencial de serviço que poderiam ter sido obtidos desse ativo. Consequentemente, para determinação da vida útil de um ativo devem ser considerados os fatores seguintes:

(a) Utilização esperada do ativo, que é avaliada por referência à capacidade ou à produção física esperadas para esse ativo.

(b) Desgaste físico esperado, que depende de fatores operacionais tais como o número de turnos durante os quais o ativo será usado, o programa de reparações e manutenções e o cuidado e manutenção do ativo enquanto estiver ocioso.

(c) Obsolescência técnica e comercial resultante de alterações ou melhoramentos na produção, ou de alterações na procura do mercado para os produtos ou serviços produzidos pelo ativo;

(d) Limites de natureza legal ou outra sobre o uso do ativo, tais como as datas de expiração de contratos de locação relacionados.”

- a vida útil adicional em circunstância alguma pode exceder quer a vida útil inicial do bem prevista no CIBE, quer a prevista no Classificador Complementar 2;

- a reversão das depreciações acumuladas não pode exceder 50% da quantia escriturada bruta inicial do bem;

– a obrigatoriedade das fichas de cadastro serem ajustadas com base na nova vida útil.

(Aprovada pelo CNCP em 27 de dezembro de 2017)

Como devem ser reconhecidos contabilisticamente os adiantamentos efetuados a fornecedores?

Resposta:

Os adiantamentos a fornecedores constituem exfluxos monetários prévios à receção da respetiva contraprestação (bem ou serviço) contratualizada com o fornecedor e devem ser realizados de acordo com os dispositivos legais e contratuais aplicáveis.

Numa perspetiva estritamente contabilística, e excluindo o tratamento do IVA, um adiantamento a um fornecedor implica os seguintes registos:

1. Na contabilidade financeira:

a) Pelo adiantamento ao fornecedor, credita-se uma conta de DO (v.g. 121 – Depósitos à ordem no Tesouro) e debita-se a conta 39 – Adiantamentos por conta de compras/455 - Adiantamentos por conta de investimentos (se o preço se encontrar previamente fixado) ou a conta 228 – Adiantamentos a fornecedores/2713 – Adiantamentos a fornecedores de investimentos (se o preço não se encontrar previamente fixado).

b) Pela receção da fatura relativa aos bens ou serviços contratados credita-se a conta 221 – Fornecedores c/corrente/2711 – Fornecedores de investimentos, por contrapartida do débito duma conta de compras de inventários ou de investimentos. Simultaneamente é regularizado o adiantamento efetuado debitando a conta 221 – Fornecedores c/corrente/2711 – Fornecedores de investimentos por contrapartida do débito da conta creditada no momento do adiantamento, que fica saldada.

c) Posteriormente, aquando do pagamento do valor remanescente (se o adiantamento não correspondeu à totalidade do valor da aquisição), credita-se uma conta de DO (v.g. 121 – Depósitos à ordem no Tesouro) e debita-se a conta 221 – Fornecedores c/corrente/2711 – Fornecedores de investimentos.

2. Na contabilidade orçamental:

a) Com a decisão de aquisição, cabimenta-se a despesa a realizar, pelo montante dos encargos prováveis, debitando a conta 024 – dotações disponíveis e creditando a conta 0251 – cabimentos registados;

b) Pela assunção do compromisso (assinatura do contrato/emissão da nota de encomenda), debita-se a conta 0252 – cabimentos com compromisso e credita-se a conta 0261 – compromissos assumidos, pelo valor global do contrato/nota de encomenda;

c) Pelo adiantamento ao fornecedor, debita-se a conta 0262 – compromissos com obrigação e credita-se a conta 0271 – Obrigações processadas e simultaneamente debita-se a conta 0272 – obrigações pagas por contrapartida do crédito da conta 0281 – pagamentos do período, pelo valor adiantado suportado pela fatura-recibo ou outro documento apropriado.

d) Com a receção da fatura relativa aos bens ou serviços contratados:

I. não é executado qualquer lançamento na contabilidade orçamental relativamente ao valor do adiantamento efetuado, na medida em que o pagamento ocorreu no momento desse adiantamento conforme lançamentos referidos em 2.c).

II. relativamente ao valor remanescente (valor total da fatura deduzido do adiantamento efetuado), debita-se a conta 0262 – compromissos com obrigação e credita-se a conta 0271 – Obrigações processadas.

e) Posteriormente, aquando do pagamento do valor remanescente, debita-se a conta 0272 – obrigações pagas por contrapartida do crédito da conta 0281 – pagamentos do período.

f) Se porventura houver lugar à reposição parcial ou integral do adiantamento, designadamente por incumprimento do fornecedor, deverá ser registada uma RAP ou RNAP (consoante ocorra no próprio ano ou em anos seguintes) pelo respetivo valor da reposição.

(Aprovada pelo CNCP em 02 de janeiro de 2018)

Quando é que uma fatura deve ser registada como obrigação orçamental (contas a pagar)?

Resposta:

Nos termos da alínea c) do número 1 do artigo 5.º do Decreto-Lei n.º 62/2013, de 10 de maio, o prazo máximo do processo de aceitação ou verificação (receção e conferência) para determinar a conformidade dos bens ou dos serviços não pode, em regra, exceder 30 dias a contar da data da receção dos mesmos. Assim, com o recebimento e conferência da fatura, dentro do prazo atrás citado, deverá debitar-se a conta 0262 – compromissos com obrigação e creditar-se a conta 0271 – Obrigações processadas.

Na contabilidade financeira, a conferência da fatura origina a sua transferência para a conta corrente do fornecedor.

(Aprovada pelo CNCP em 02 de janeiro de 2018)

As retenções a fornecedores para constituição ou reforço de garantia deixam de ser operações de tesouraria?

Resposta:

As retenções a fornecedores para constituição ou reforço de garantia continuam a ser operações de tesouraria.

O reconhecimento das garantias pecuniárias na contabilidade orçamental mantém-se idêntico, como operações de tesouraria, independentemente do mecanismo utilizado para a sua cobrança ser via retenção ou pagamento direto pelo terceiro. No caso de o mecanismo ser por retenção, é registado o pagamento orçamental pelo montante bruto e, simultaneamente, reconhecido na conta 07 “Operações de tesouraria” o montante da caução ou garantia obtida deste modo. A subconta 0713 “Constituição e reforço de cauções e garantias” poderá ser subdividida para cada entidade terceira entre constituição e reforço.

Na contabilidade financeira estas operações são registadas na conta 277 “Cauções”.

(Aprovada pelo CNCP em 02 de janeiro de 2018)

Qual o suporte documental e tratamento contabilístico da emissão e cobrança de receita repartida?

Resposta:

Considera-se receita repartida aquela que, por prerrogativa legal, deva estar consignada a diversas entidades incluindo a própria entidade que a emite.

A tipicidade de documento de receita, no sentido de proceder à liquidação da mesma, depende da natureza da receita e não do facto desta poder vir a ser repartida por diferentes destinatários. Deste modo, no âmbito de venda de bens ou prestação de serviços, o Código do IVA estabelece que o documento a utilizar será a fatura (ver art.º 1º e art.º 36º). No caso de tributos, mais concretamente impostos, multas ou outras penalidades, pressupõe-se a utilização de uma nota de liquidação ou guia de liquidação (também identificada como “guia de receita”). No caso das taxas, seja para a remoção de um obstáculo jurídico, para a utilização de um bem de domínio público, ou outra circunstância, dever-se-á atender à situação tributária em sede de IVA, poderes de autoridade ou sujeito a IVA (mesmo que isento), utilizando-se fatura ou nota de liquidação conforme as circunstâncias.

A contabilização orçamental e financeira do documento de receita que deva ser repartida por diversos destinatários deve ter em linha de conta o prescrito nas NCP 26 Contabilidade e Relato Orçamental para a contabilização orçamental e NCP 13 Rendimentos de Transações com contraprestação (§11) e NCP 14 Rendimentos de Transações sem contraprestação (§10) para a contabilização financeira.

Deste modo, na contabilização financeira do documento de receita dever-se-ão utilizar simultaneamente contas de rendimentos (atenta a periodização económica do rendimento) e contas correntes em nome das entidades terceiras (e de IVA, se aplicável) a crédito por contrapartida da conta corrente do devedor, cliente, utente ou contribuinte, a débito.

A NCP 26 prescreve no seu §3 que operações de tesouraria são “as que geram influxos ou exfluxos de caixa (movimentam a tesouraria) mas não representam operações de execução orçamental” e que a liquidação de receita “é o direito que se constitui em contas a receber do qual se espera influxos de caixa futuros”. A nota explicativa da 0152 - Liquidações emitidas prevê que pela emissão da nota de liquidação, fatura ou, quando aplicável, da nota de débito “deve ser reconhecido o direito a receber por natureza da receita na contabilidade orçamental em paralelo com o reconhecimento do direito a receber por tipo de entidade devedora na contabilidade financeira” e a nota explicativa da 07 — Operações de tesouraria que esta conta serve para o “registo contabilístico das operações que geram influxos ou exfluxos de caixa (movimentam a tesouraria) mas não representam operações de execução orçamental”, prevendo uma subconta 071 — Recebimentos por operações de tesouraria para ser utilizada “(…) pelos recebimentos de operações de tesouraria (…) devendo utilizar-se a subconta que melhor reflete a natureza da operação realizada”.

Deste modo, na contabilização orçamental do documento de receita dever-se-ão utilizar contas de liquidações emitidas (conta 0152 por contrapartida da 014) apenas na componente orçamental própria (a receita que seja da própria entidade), e aquando do recebimento, simultaneamente a respetiva conta de recebimentos (conta 017 pela 0153) pela parte orçamental própria e a conta de operações de tesouraria apropriada (conta 071 pela 0791) pela componente a repartir.

(Aprovada pelo CNCP em 09 de janeiro de 2018)

Por que valor devem ser mensurados no reconhecimento os ativos provenientes de outra entidade pública no âmbito de transações sem contraprestação?

Resposta:

Para a correta contabilização importa conhecer as especificações

estabelecidas ou a estabelecer no acordo de transferência, nomeadamente

se a transferência é a título definitivo ou temporário e se

existem restrições ou condições nos ativos a transferir.

A título exemplificativo informa-se que se a transferência for

a título temporário quer a entidade cedente, quer a entidade recetora

deverão utilizar a conta 597 para o desreconhecimento e reconhecimento

dos ativos em causa, respetivamente.

Já se for uma transferência a título permanente a conta a utilizar

por parte da entidade recetora será a 594 e da parte da entidade

cedente deverá ser utilizada a conta 68829.

Tratando-se de duas entidades do grupo público (Administrações

Públicas) e, como tal, sujeitas ao previsto na NCP 22 – Demonstrações

financeiras consolidadas, nos termos da alínea c) do parágrafo

23 será necessário eliminar as transações intra grupo.

Assim sendo, tomando em consideração que a NCP 5 impõe restrições

à revalorização de ativos e que a NCP 22 pressupõe a eliminação

das transações intra grupo, considera-se que nas transações

sem contraprestação entre entidades do grupo público a entidade

cedente deverá desreconhecer os ativos pelas quantias escrituradas

na sua contabilidade e a entidade recetora deverá reconhecê-los

por forma a manter a informação histórica contabilizada

na entidade cedente, evitando assim quer a possibilidade deste mecanismo

ser utilizado para contornar as restrições à revalorização

de ativos, quer os custos e complexidade associada à eliminação

de margens nas operações intra grupo para elaboração das contas

consolidadas.

Caso a entidade cedente não tenha contabilidade financeira então

a entidade recetora deverá reconhecer os ativos pelo VPT, no caso

dos imóveis, ou pelo justo valor à data de aquisição, para os

restantes ativos.

(Aprovada pelo CNCP em 16 de janeiro de 2018)

Qual a classificação orçamental e financeira adequada para o registo da situação dos contratos de tarefa e avença?

Resposta:

De acordo com o Decreto-Lei 26/2002, de 14 de fevereiro, as despesas em questão devem ser classificadas na rubrica 01.01.07 - Pessoal em regime de tarefa ou de avença, onde se “consideram, rigorosa e limitativamente, apenas, os indivíduos que se encontrem abrangidos pelos contratos de tarefa ou pelos contratos de avença, celebrados nos termos da legislação em vigor”.

No entanto, apesar de ser classificada orçamentalmente como uma despesa com pessoal, no subsistema da Contabilidade Financeira ela será reconhecida no âmbito da conta 6224 – Honorários (e não como gastos com o pessoal) onde, nos termos da Portaria n.º 189/2016, de 14 de julho, se registam “as remunerações atribuídas aos trabalhadores independentes, que se encontrem abrangidos por contratos de prestação de serviços em regime de tarefa ou avença”.

(Aprovada pelo CNCP em 13 de março de 2018)

Como deve ser reconhecida no subsistema da Contabilidade Orçamental a cobrança das notas de crédito relativas a faturas pagas no ano anterior?

Resposta:

As notas de crédito relativas a faturas pagas que transitem para o ano seguinte, consistem em reposições não abatidas aos pagamentos (RNAP), uma vez que ocorreram pagamentos indevidos ou excessivos em N-1 e a cobrança da respetiva reposição teve lugar apenas em N, ou seja, em período contabilístico posterior ao do pagamento que pretende corrigir. Assim, nos termos da NCP 26, o respetivo influxo será considerado como receita cobrada.

Deste modo, uma nota de crédito relativa a uma fatura que já tenha sido paga, que transite para o ano seguinte, deverá dar origem ao reconhecimento de uma RNAP no ano N.

Nas situações em que seja compensada numa outra fatura do fornecedor, no momento do pagamento dessa fatura deve reconhecer-se, simultaneamente, um recebimento pelo valor da RNAP e um pagamento pelo valor bruto da fatura, ocorrendo um exfluxo de caixa pela diferença.

Salienta-se que, em quaisquer circunstâncias em que se detete que uma fatura foi paga em excesso ou indevidamente, a entidade deverá solicitar a nota de crédito respetiva e emitir a nota de débito de reposição correspondente (na ausência de nota de crédito, a nota de débito de reposição deverá produzir efeitos também na contabilidade financeira).

(Aprovada pelo CNCP em 08 de maio de 2018)

Como tratar na contabilidade orçamental, no âmbito do encerramento da classe 0, os reembolsos e restituições que tenham sido emitidos por um montante superior ao pago?

Resposta:

De modo a reconhecer na transição para o ano seguinte o montante de reembolsos e restituições que foram emitidos e não chegaram a ser pagos no período de relato, numa próxima alteração ao Decreto-Lei n.º 192/2015, de 11 de setembro, serão introduzidas as contas “0183 - Reembolsos e restituições transitados” e a “0184 - Reembolsos e restituições a transitar”.

Assim, o montante de reembolsos e restituições emitidos, que à data de relato, não tenha sido objeto de pagamento, deve dar origem, no processo de encerramento da contabilidade orçamental, ao crédito da conta “0184 Reembolsos e restituições a transitar” por contrapartida da conta “0181 Reembolsos e restituições emitidos”. Depois deste lançamento executado, o qual será integrado na alínea b) do número 39 da NCP 26, a conta “0181 Reembolsos e restituições emitidos” e a conta “0182 Reembolsos e restituições pagos” terão saldos iguais, sendo possível saldar uma por contrapartida da outra, em cumprimento da alínea c) do número 39 da NCP 26.

No ano seguinte, no âmbito da abertura da contabilidade orçamental, a conta “0183 Reembolsos e restituições transitados” é movimentada a crédito por contrapartida da conta “0153 Liquidações recebidas”. O pagamento da restituição executar-se-á da forma prevista na NCP 26.

(Aprovada pelo CNCP em 08 de maio de 2018)

O SNC-AP aplica-se a todas as entidades públicas reclassificadas?

Resposta:

Em regra, o SNC-AP aplica-se às entidades públicas reclassificadas (EPR) nos termos do artigo 3.º, n.os 1 e 2 do Decreto-Lei n.º 192/2015, de 11 de setembro.

No entanto, o n.º 3 do artigo 3.º do Decreto-Lei acima referido, na redação dada pelo artigo 164.º do Decreto-Lei n.º 33/2018, de 15 de maio, doravante DLEO, clarifica que o subsistema da contabilidade financeira do SNC-AP não se aplica às entidades públicas reclassificadas supervisionadas pela Autoridade de Seguros e Fundos de Pensões, pelo Banco de Portugal e pela Comissão do Mercado de Valores Mobiliários, sem prejuízo do cumprimento das disposições relativas ao Plano de Contas Central do Ministério das Finanças, atento o disposto no artigo 26.º do DLEO, e à contabilidade orçamental, prevista na NCP 26 – Contabilidade e Relato Orçamental.

Contudo, no caso de a EPR aplicar as IFRS sem decorrer da supervisão das entidades acima identificadas, mas porque integra um grupo económico que aplica as IFRS nas contas consolidadas, poderá continuar a aplicar as IFRS na contabilidade financeira, sem prejuízo do envio de informação nos termos previstos no artigo 26.º do DLEO.

(Aprovada pelo CNCP em 05 de junho de 2018)

Como consolidar Serviços Municipalizados ou Intermunicipalizados na Contabilidade Orçamental e Financeira?

Resposta:

Ao nível da consolidação orçamental

deverá ser seguida a NCP 26 - Contabilidade e Relato Orçamental,

utilizando o método de consolidação simples

(na totalidade nos Serviços Municipalizados e na proporção

nos Intermunicipalizados da participação/poder).

De acordo com este método, na circunstância de Serviços Intermunicipalizados, como existe um controlo conjunto, cada entidade deve integrar o acordo conjunto nas suas demonstrações orçamentais consolidadas proporcionalmente à respetiva participação.

Ao nível da contabilidade financeira, o investimento nos

Serviços Intermunicipalizados deve ser reconhecido nas contas

consolidadas pelo método da equivalência patrimonial

(MEP), nos termos da NCP 23 - Investimentos em associadas e empreendimentos

conjuntos, enquanto que o investimento nos Serviços Municipalizados

será reconhecido pelo método da consolidação

integral, nos termos da NCP 22 - Demonstrações Financeiras

Consolidadas.

(Aprovada pelo CNCP em 28 de maio de 2024)

Versão de 27 de junho de 2018 disponível em

Como devem ser reconhecidos os bens de investimento nos Serviços Municipalizados ou Intermunicipalizados?

Resposta:

Os Serviços Municipalizados ou Intermunicipalizados são entidades de subsetor da Administração local com autonomia administrativa e financeira e orçamento próprio que atuam em áreas da competência municipal, carecendo, não obstante, de personalidade jurídica. A sua criação tem subjacente uma autonomização do património da autarquia local cuja gestão se pretende separada e devidamente identificada no relato destes serviços. Dado este contexto, constituem entidades de relato como previsto na estrutura conceptual do SNC-AP.

Acresce referir que é pretensão das autarquias locais que a afetação do património que lhes seja concedido, no cumprimento de determinadas competências delegadas, não obstante a manutenção da titularidade legal na autarquia, constitua verdadeiramente um controlo por parte dos Serviços Municipalizados ou Intermunicipalizados. Este controlo alicerça-se não apenas na gestão dos ativos, como na segurança da constituição de benefícios económicos e/ou potencial de serviço a par do previsto no regime empresarial local. Este controlo tem apenas como restrição a impossibilidade de desafetação do património dos Serviços Municipalizados ou Intermunicipalizados na mesma medida em que foi realizada a afetação, ie, sujeita a deliberação dos órgãos da autarquia local.

Este desiderato confirma-se pela distribuição de rendimento líquido obtido no exercício que inclui necessariamente a informação de depreciações e amortizações dos bens de investimento. As amortizações e depreciações constituem uma informação crucial para o reinvestimento necessário no futuro e estabelecem a base para a constituição de um Plano Plurianual de Investimentos dos Serviços Municipalizados ou Intermunicipalizados a cargo do seu Orçamento próprio. Não é despiciente referir que habitualmente estes Serviços são responsáveis pelas intervenções tanto de caráter extraordinário como ordinário dos bens de investimento (mesmo com a titularidade legal pertencente às autarquias locais) e também assumem responsabilidades específicas para com as Entidades Reguladoras, nomeadamente, a ERSAR.

Deste modo, os Serviços Municipalizados ou Intermunicipalizados terão que aplicar as medidas previstas no Manual de Implementação do SNC-AP quanto ao reconhecimento e mensuração aos bens de investimento colocados à sua disposição pela autarquia local e/ou adquiridos pelos serviços mas que, por algum motivo, não constem do seu Balanço.

Haverá que distinguir o património em bens de investimento cedidos pelo Município (incluindo cedências de loteamento), a constar da conta de “51 - Património” daqueles adquiridos pelos próprios Serviços Municipalizados ou Intermunicipalizados mas não reconhecidos e mensurados a constar da conta “564 – Ajustamentos de transição”. Os primeiros deverão pelo mesmo montante ser alvo de reconhecimento em Investimentos financeiros pela autarquia local na especificidade concreta dos bens de investimento entregues, salvo a existência de custo histórico atualizado. Este tratamento fora de balanço do Município não o desonera de manter um cadastro atualizado, nomeadamente com a informação das grandes intervenções mesmo que executadas pelos Serviços Municipalizados ou Intermunicipalizados.

No sentido de assegurar o espelho das transações entre Município e Serviços Municipalizados ou Intermunicipalizados e evitar duplicações e/ou omissões, a constituição destes cadastros devem constar de um dossiê de consolidação.

(Aprovada pelo CNCP em 02 de fevereiro de 2021 e revista pelo CNCP

em 18 de junho de 2024)

Versão de 27 de junho de 2018 disponível em

Os imóveis que se encontram cedidos a uma entidade devem ser contabilizados nas contas da entidade que o utiliza ou nas contas da entidade que tem a propriedade do Imóvel?

Resposta:

O regime jurídico da gestão dos bens imóveis do domínio privado do Estado e dos institutos públicos encontra-se consubstanciado no Decreto-Lei nº 280/2007, de 7 de agosto e subsequentes alterações (Lei n.º 55-A/2010, de 31 de Dezembro, Lei n.º 64-B/2011, de 30 de Dezembro, Lei n.º 66-B/2012, de 31 de Dezembro, DL n.º 36/2013, de 11 de Março, Lei n.º 83-C/2013, de 31 de Dezembro e Lei n.º 82-B/2014, de 31 de Dezembro) que prevê que o espaço ocupado nos bens imóveis do Estado deva ser avaliado e sujeito a contrapartida, podendo a mesma assumir ou não a forma de compensação financeira a pagar pelo serviço ou organismo utilizador.

Cabe à DGTF a gestão dos bens imóveis do domínio privado do Estado (art.º 13º) que inclui, entre outros, (ii) apresentar a registo os factos jurídicos a ele sujeitos (ficando os respectivos preparos e despesas a cargo das entidades afetatárias) (ii) participar aos serviços de finanças competentes a identificação e a morada das entidades afetatárias relativamente aos imóveis do Estado, as quais devem constar das matrizes prediais, para efeitos de imputação dos respetivos encargos tributários (art.º 45º), não obstante a existência de um “controlo” que no âmbito deste diploma corresponde ao garante de uma organização e à atualização periódica de elementos informativos relativos à natureza, ao valor e à utilização dos bens imóveis (art.º 12º) a todas as entidades das Administrações públicas (incluindo setor empresarial do estado, autarquias locais e Regiões Autónomas).

O diploma é claro ao indicar que no caso dos bens de domínio público a titularidade “pertence ao Estado, às Regiões Autónomas e às autarquias locais e abrange poderes de uso, administração, tutela, defesa e disposição” (art.º 15º), permitindo-se a estes titulares (1) a reserva sobre os mesmos em termos de utilização prevalecendo esta reserva sobre qualquer outro direito de utilização prévio (art.º 22º) ou (2) a cedência de utilização privativa através de licença ou concessão (art.º 27º), não obstante a possibilidade de utilização comum por particulares (art.º 25º).

O quadro resumo seguinte apresenta as caraterísticas relacionadas à titularidade legal e direito de uso previstos na lei:

Bens do domínio público |

Imóveis do domínio privado da Administração central |

Observações |

|

|---|---|---|---|

Titularidade legal |

Estado, Regiões Autónomas e Autarquias locais |

Estado ou institutos públicos |

Os institutos públicos por terem personalidade jurídica podem ter imóveis em seu nome |

Gestão |

DGTF |

DGTF ou institutos públicos (se lhes pertencer a titularidade legal) |

Responsabilidade: participar atos jurídicos, atualizar registos nos serviços de finanças, elaborar e manter atualizado, anualmente, com referência a 31 de Dezembro, o inventário geral dos bens imóveis do Estado e dos institutos públicos.

Os institutos também têm obrigação de comunicar à DGTF os imóveis de que tenham a titularidade. |

Utilização privativa |

Licença ou concessão |

Cedência de utilização (sempre a título precário), arrendamento, direito de superfície |

Responsabilidade: suportar preparos, entre outros, conservação, valorização e rendibilidade, comunicar à DGTF todos os elementos necessários à elaboração e à atualização do inventário geral. |

Conclui-se que os imóveis do domínio privativo devem ser considerados parte integrante do inventário e, consequentemente, do balanço, do seu titular legal, uma vez que o controlo inexiste para os afetatários ao abrigo da Estrutura Concetual (§93 e seguintes). De facto, as cedências são a título precário e o arrendamento não se constitui como elemento de controlo. No caso do direito de superfície sobre o terreno haverá lugar à manutenção do registo do ativo fixo tangível no titular do direito legal (com o registo de ónus) e no superficiário um direito de utilização como intangível (ter em atenção a NCP 3 Ativos Intangíveis). Pode considerar-se, nalgumas situações, que a cedência, mesmo a título precário, ao transmitir substanciais riscos e vantagens, se equipare à constituição de direitos de superfície, sujeito a avaliação caso a caso, sem desprimor do previsto na NCP 6 Locações.

Nesta última situação, na cessionária, haverá que mensurar o justo valor inerente ao ativo intangível em questão, caso o mesmo esteja transmitido a título gratuito (a gratuitidade arreda a NCP 6 mas mantém a NCP 14).

Podem existir circunstâncias em que por motivos de avaliação económica e controlo do relato por segmentos, se pretenda uma afetação dos imóveis a quem os administre (caso específico dos municípios com os seus Serviços municipalizados e/ou intermunicipalizados). Nestas circunstâncias haverá que consagrar o equivalente a uma reclassificação dos ativos fixos tangíveis do titular em ativos financeiros e refletir a operação espelho nos serviços supramencionados (instrumentos de capital próprio tendo por contrapartida o registo dos ativos fixos tangíveis).

(Aprovada pelo CNCP em 24 de julho de 2018)

Qual o reconhecimento a dar às intervenções em propriedade alheia?

Resposta:

Existem várias circunstâncias em que determinada entidade poderá ocupar terreno ou edifício alheio. A tipologia do título da ocupação pode variar de forma significativa. O terreno ou edifício alheio poderá pertencer ao domínio público ou ao domínio privado. Nesta última circunstância, existem situações em que o direito de propriedade cabe à entidade pública ou à entidade privada. O Decreto-Lei n.º 280/2007, de 7 de agosto, na redação atual, trata dos títulos de ocupação nos casos do domínio público e património imobiliário privado do Estado e entidades públicas, tendo previsto o princípio da onerosidade.

Não obstante a tipificação da lei, podem subsistir situações em que inexiste título ou o mesmo perdeu-se nos arquivos dada a longevidade da ocupação e outras em que a ocupação não subjaz qualquer onerosidade, de que são exemplo, no património imobiliário privado, os contratos de comodato.

Por outro lado, em termos de duração no tempo, (i) este pode não se encontrar previsto, (ii) este pode estar previsto e ser renovável por um ano ou outros períodos, a título precário, (iii) pode prever período fixado não renovável.

Os títulos de ocupação, onerosos ou gratuitos, podem prever clausulado relativamente a manutenção corrente, havendo outros em que se preveem a possibilidade de intervenções mais exigentes, sujeitas a autorização, com ou sem previsão de indemnização, havendo ainda situações de possibilidade de, com a devida autorização, abater nas rendas as intervenções levadas a cabo.

Deste modo, nas circunstâncias de intervenções que na sua análise, se em propriedade ocupada pelo titular, caberiam nos critérios de reconhecimento e mensuração da NCP 5 – Ativos Fixos Tangíveis, coloca-se a questão de aferir a sua forma de contabilização. A este reconhecimento não pode ser alheio o princípio da consistência intersectores, privado e público, pelo que o tratamento atual empresarial em SNC, é fator a considerar.

Na avaliação dos títulos de ocupação e, na sua falta, a tradição da ocupação, haverá que atender à substância económica prevista na estrutura concetual, e não apenas à forma, inferindo que, nalgumas circunstâncias, existe controlo das intervenções levadas a cabo e que o mesmo se inscreve no previsto do §93 da estrutura concetual. Encontram-se nestas circunstâncias (i) ocupações que se perpetuam no tempo junto de entidades públicas, numa linha de sucessivas renovações sem identificação de limitações de uso; (ii) ocupações em que existe a garantia de permanência por período limitado no tempo, sem que tenha de haver lugar a indemnização pela entidade ocupante no caso de abandono das instalações.

Aplica-se a NCP 5 – Ativos Fixos Tangíveis nesta tipologia de intervenções, devendo a vida útil ter em conta a necessidade de renovação das intervenções para garantia da manutenção de benefícios ou potencial de serviço e a duração do contrato (atendendo à tradição da ocupação), dos dois o menor.

Não se poderá aplicar a NCP 5 – Ativos Fixos Tangíveis nas circunstâncias em que as intervenções revertem a favor do titular, mesmo que o ocupante mantenha a gestão/utilização do bem subjacente, ou por se tratar de abate na(s) renda(s) ou ainda por se tratar de situações em que o próprio titular é o financiador substancial das mesmas. Nestes últimos casos, trata-se do equivalente a contratos de construção aplicando-se a NCP 12 – Contratos de Construção.

(Aprovada pelo CNCP em 26 de março de 2019)

Qual o tratamento, na contabilidade orçamental e financeira, das taxas reconhecidas pelas entidades da Administração Local?

Resposta:

Considerando que o SNC-AP revoga o classificador económico previsto no POCAL, na contabilização das taxas específicas da Administração Local passa a ser aplicado diretamente o classificador económico previsto no Decreto-lei nº 26/2002, de 14 de fevereiro. Ao abrigo deste diploma, a classificação económica atende exclusivamente à natureza do tributo e não aos seus destinatários, pelo que deverá ser utilizada sempre a classificação económica de taxas.

De forma similar, na contabilidade financeira deverão ser utilizadas as contas do Plano de Contas Multidimensional associadas às taxas.

(Aprovada pelo CNCP em 16 de julho de 2019)

Quais os modelos atuais de demonstrações financeiras e orçamentais aplicáveis no âmbito do SNC-AP?

Resposta:

1 – As demonstrações financeiras (incluindo o anexo com as notas

explicativas) e as demonstrações orçamentais (incluindo o anexo)

no âmbito do SNC-AP são as previstas, respetivamente, nas NCP

1 – Estrutura e Conteúdo das Demonstrações Financeiras e NCP

26 – Contabilidade e Relato Orçamental constantes do Anexo II

ao Decreto-Lei 192/2015, de 11 de setembro, e correspondem aos modelos

aí apresentados, salvaguardando o previsto no capítulo 8

da NCP 1 quanto à informação mínima

a apresentar, cuja densificação e adequação

cabem à CNC em conjunto com a UniLEO, sendo objeto de divulgação

através dos instrumentos legais apropriados.

2 - O Manual de Implementação do SNC-AP – versão 2, homologado

pelo Senhor Secretário de Estado do Orçamento em 18 de agosto

de 2017, contempla no capítulo V – Notas para a preparação

do Anexo às Demonstrações Financeiras, exemplos de quadros normalizados

para apoiar a preparação das divulgações previstas no “Modelo

de notas explicativas (anexo) às demonstrações financeiras”

constantes da NCP 1 – Estrutura e Conteúdo das Demonstrações

Financeiras, visando facilitar a divulgação sistematizada e harmonizada

da informação exigida pelo SNC-AP.

3 – As demonstrações financeiras e orçamentais e correlativas

divulgações referenciadas nos pontos anteriores inserem-se no

quadro de relato financeiro de finalidade geral conforme descrito

na estrutura concetual da informação financeira pública constante

do Anexo 1 ao supra referido Decreto-Lei 192/2015, de 11 de setembro.

4 – Os quadros jurisdicionais e de controlo financeiro aplicáveis

às entidades abrangidas pelo SNC-AP podem estabelecer obrigações

específicas de relato e prestação de contas que não decorrem

dos referenciais de relato financeiro de finalidade geral referidos

no ponto 3.

5 - Um conjunto completo de documentos de prestação

de contas (individual ou consolidada) integra sempre, obrigatoriamente,

as demonstrações orçamentais.

(Aprovada pelo CNCP em 05 julho de 2022)

Versão de 31 de maio de 2022 disponível em ![]()

Versão de 19 de fevereiro de 2020 disponível em

![]()

Como reconhecer no subsistema da Contabilidade Financeira a devolução/entrega de saldos de gerência?

Resposta:

O valor dos saldos de gerência transitados que deva ser entregue

por uma determinação específica de natureza normativa ou despacho

de entidade competente, deverá ser reconhecido na conta 598 Saldos

de gerência.

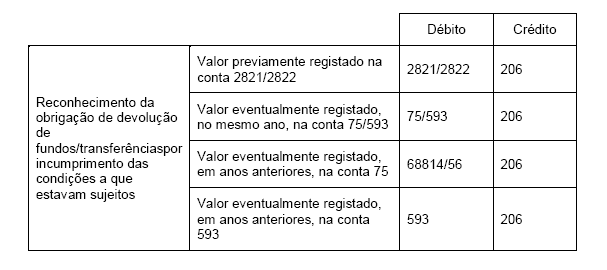

A obrigação de devolução de fundos/transferências por incumprimento das condições a que estavam sujeitos (nos termos da NCP 14), é reconhecida na conta 206 Credores por devoluções de transferências, com as contrapartidas enunciadas no quadro infra.